- Le premier des avantages de la Loi Madelin est de répondre de façon certaine à la problématique de votre future retraite en vous garantissant une rente viagère lorsque vous serez retraité. La perception de revenus réguliers complémentaires au moment de la retraite, c’est indispensable. Vous traitez ainsi de façon définitive une bonne partie de la forte baisse de vos ressources régulières au moment de la retraite. Vous capitalisez pour vous même, vos cotisations ne sont pas sujettes aux aléas de la répartition. Il ne s’agit pas simplement d’épargner mais d’assurer un revenu complémentaire tenant compte de l’allongement de la durée de vie.

- Les meilleurs contrats , mais ils sont minoritaires, savent vous garantir au moment de la souscription la rente qui vous sera servie au moment de votre retraite. C’est une grande sécurité pour son effort d’épargne.

- L’avantage fiscal est immédiat et sera d’autant plus intéressant lors de la phase de constitution que vous serez fortement fiscalisé. Donc à partir d’un taux marginal d’imposition de 30% l’économie sur votre impôt sera appréciable. A noter que le capital constitué lors de la phase d’épargne et la rente viagère versée pendant la phase de rente (sous réserve d’une durée de cotisation d’au moins 15 ans) sont dans la majorité des cas exonérés d’ISF. Et pour rappel cette épargne ne rentre pas dans le plafond des niches fiscales (10 000 € en 2018)

- Une retraite Madelin protège votre famille avec une rente versée au conjoint marié ou non (reversions), même en cas de décès avant la retraite. Des annuités certaines sont généralement prévues aussi pour les enfants en cas de décès de l’assuré.

- Les bons contrats Retraite Madelin prévoient en cas d’incapacité ou d’invalidité de l’assuré une exonération du paiement de ses cotisations. L’assureur se substitue alors à l’épargnant par une garantie dite de bonne fin. C’est la certitude d’avoir sa retraite par capitalisation, même en cas d’accident ou de maladie

- L’épargne est indisponible en cours de constitution (sauf invalidité 2eme et 3eme catégorie sécurité sociale ou liquidation judiciaire) et servie sous forme de rente au moment de la retraite (pas de capital)… Cet inconvénient peut s’avérer de fait être un avantage pour certains profils d’épargnant qui ne sera pas tenté de dilapider le capital constitué avant l’âge de la retraite !Il faudra néanmoins, quelque soit son profil d’épargnant, toujours veiller à répartir son effort d’épargne sur au moins deux supports fiscaux dont l’un permettra d’avoir effectivement un capital au moment de la retraite (Assurance Vie, Epargne salariale…) et disponible en cours de carrière.

- La cotisation doit être régulière … Ce qui pourrait être un frein pour une activité et des revenus très irréguliers… ce qui est rarement le cas dans vos spécialités. Cette régularité des cotisations « oblige » en quelque sorte à avoir un effort d’épargne soutenu dans le temps… la meilleure façon de constituer une cagnotte conséquente pour la retraite.

-

Quelques points essentiels à valider avant de commencer à épargner en Loi Madelin :

- Il est indispensable d’avoir une pression fiscale relativement élevée (Taux Marginal d’Imposition TMI égal ou supérieur à 30%) pour optimiser la déduction des cotisations versées.

- Avoir une activité libérale pérenne (donc avoir « lancé » l’activité de son cabinet)

- De préférence être propriétaire de son bien immobilier à usage d’habitation car un crédit important peut mobiliser une partie tout aussi importante de votre capacité d’épargne. Il faut donc mieux connaître sa capacité d’épargne régulière. Attention néanmoins si cet objectif est réalisé tardivement.

- Ne pas repousser sa décision d’années en années, car plus tôt vous commencerez à épargner plus l’effet de levier sera intéressant (capitalisation des intérêts) et l’effort d’épargne « indolore » pour améliorer significativement votre retraite.

Le mieux est de répondre à cette question par un exemple. La durée est un élément déterminant. Attention aussi à un bien calibrer votre effort d’épargne. Au fur et à mesure de l’avancée de carrière vous aurez peut être plus de facilité pour accélérer votre effort d’épargne retraite en augmentant vos cotisations ou en effectuant des versements complémentaires. Car nombre d’épargnants en ouvrant symboliquement un support retraite par capitalisation, sans penser à le réévaluer en cours de carrière, ont l’impression d’avoir réglé leur problème retraite…

L’encours moyen des contrats Retraite Madelin, en phase de liquidation est de 39 000 € (capital constitué) ce qui sera très insuffisant dans la majorité des cas pour avoir une rente convenable.

Exemple 1 : DR ARCHET 30 ans 1 enfant Pacsé épouse 30 ans ne travaille pas.

Propriétaire depuis peu de sa résidence. Associé depuis 2 ans

BNC 100 000 €

Impôt sur le revenu 7 000 € (taux marginal imposition 30%)

Il décide de mettre en place une retraite Madelin sur base de 400 € par mois réversible à 100% au profit de son conjoint.

Économie annuelle d’impôt sur le revenu réalisée : 1 440 €

Support utilisé la Retraite 15 de Générali. Répartition 50% sur fond en euros (hypothèse rémunération 2%) et 50% sur unités de compte (3 supports actions hypothèse rémunération 5%). Indexation des cotisations 2%.

A 65 ans le DR ARCHET aurait une rente de 11 029 € soit 919 € brut de prélèvements sociaux par mois (rente revalorisée par la suite chaque année)

S’il venait à décéder avant 65 ans, son épouse toucherait intégralement la retraite prévue. S’il décède avant son conjoint au moment de la retraite, cette dernière continuerait à percevoir l’intégralité de la rente. La réversion à 100% est ici déterminante car le conjoint n’a le droit à aucune réversion au niveau de la CARCDSF. (Pacsés)

Si le DR ARCHET venait à être invalide, et ne pourrait donc plus exercer son métier, il serait exonéré des versements des ses cotisations jusqu’à ses 65 ans et toucherait alors sa retraite mensuelle sur base de 919 € brut.

Sans valorisation des cotisations, donc 400 € par mois pendant 35 ans (qui sont indexées sur le plafond de la sécurité sociale), pour raisonner en euros constants la rente perçue par le DR ARCHET serait alors de 8 329 € soit 694 € par mois.

Partons de l’hypothèse que le DR ARCHET aura un taux de remplacement de sa retraite CARCDSF à 65 ans, de 30% de son BNC, donc 2 500 € de retraite par mois, en versant 400 € par mois sur une retraite Madelin il pourra très sensiblement améliorer sa retraite d’un peu plus d’un tiers .

Si le DR ARCHET commence à épargner pour sa retraite à partir de 40 ans, il devra, pour parvenir au même montant de retraite (donc 919 € par mois) épargner 728 € par mois, en commençant à 45 ans 1 000 € … Le facteur temps est donc déterminant.

Vous avez le bon profil pour commencer une retraite Madelin, et vous décidez de préparer votre future en utilisant cette enveloppe fiscale.

Mais quelle offre « Retraite Madelin » privilégier. Nous vous listons dix points essentiels pour faire le bon choix :

1

Je vais confier une partie de mon épargne pour un projet sur du long terme, à une compagnie d’assurance ou à une banque. Optez pour un organisme de taille européenne ou mondiale, qui est très bien noté pour sa solidité financière à long terme et qui est positionné comme un spécialiste reconnu de la retraite. Si vous avez une certaine capacité d’épargne rien ne vous empêche de répartie votre épargne auprès de deux organismes importants.

2

Un des points déterminant (pour ne pas dire crucial) est de savoir si le contrat que vous allez souscrire vous garantie, dés la souscription, la rente qui vous sera servie au moment de la retraite. Sinon vous faites un « chèque en blanc » à l’organisme à qui vous confiez une partie de vos économies.

Explications : les organismes financiers appliqueront au capital constitué de votre contrat retraite un taux défini à l’aide de tables de mortalité établies par l’Insee. Si la table de mortalité utilisée au moment de votre retraite est celle en vigueur vous pourriez alors avoir de mauvaises surprises, car l’espérance de vie ne cesse de s’allonger. Il faut savoir que ces tables de mortalité officielles évoluent environ tous les 10 ans (1988, table TPRV-93 puis en 2005 les « TGF05 et TGH05 » avec évolution en 2012 sans distinction homme-femme).

Votre contrat retraite Madelin peut s’appuyer sur :

- Une table de mortalité en vigueur au moment de la perception de la rente viagère, donc à proscrire (c’est pourtant près des 2/3 des contrats proposés)

- Une table de moralité appliquée au moment de chaque versement sur le contrat retraite, avec donc au moment de la retraite un calcul au prorata de chaque période

- Une table de mortalité au moment de la souscription. Elle garantit à l’assuré que la table en vigueur au moment de la souscription sera celle retenue au moment de la conversion de son capital en rente. Ce type de contrat doit être absolument privilégié mais demeure minoritaire sur le marche de la retraite Madelin. L’idéal étant qu’il soit assorti d’un barème de conversion des cotisations en rente.

- Il existe aussi des contrats Madelin retraite par points. L’adhérent, au travers de ses versements, achète des points. Lors du départ en retraite, ces points sont convertis en € et l’épargne est alors versée sous forme de rente. Ce type de contrat, est de moins en moins répandu car peu transparent pour l’assuré et un exemple célèbre (faillite du fond) a quelque peu terni leur réputation.

Après certification décernée par le Ministère des Finances un assureur (avec un portefeuille d’assurés très important) peut aussi s’appuyer sur une table d’expérience qui lui est propre et qui peut s’avérer plus avantageuse que celles utilisées par l’Insee. Par exemple Générali a sa propre table d’expérience (plus de 5 milliards gérés sur leur support Madelin)

3

Il est important que les versements soient affectés sur un fond dit « cantonné », donc destinés à un seul contrat, et commun aux cotisants et aux retraités afin d’avoir un seul taux de revalorisation , en n’oubliant jamais que les épargnants d’aujourd’hui sont les retraités de demain.

4

Regardez les frais dans son ensemble… pas seulement sur les versements mais aussi sur les futures rentes (arrérages) qui vous seront versées. Les frais de gestion sur les supports financiers proposés (fonds en euros et unités de compte) devront aussi être étudiés. Des frais de gestion trop élevés peuvent rapidement pénaliser un fond en euros, surtout avec des taux en baisse depuis quelques années.

5

L’offre financière (unités de compte) doit être suffisamment riche et reposée sur des sociétés de gestion reconnues. Vérifiez les frais d’arbitrage pour passer d’un support à un autre manœuvre parfois nécessaire au cours de la vie de son contrat

6

Le fond en euros doit avoir des performances dans la bonne moyenne du marché et ceci sur plusieurs années successives.

7

Le contrat doit offrir à son terme plusieurs possibilités de percevoir sa rente (annuités garanties, réversion au conjoint avec différents pourcentages..)

8

Des garanties de bonne fin doivent être incluses ou proposées dans son contrat Madelin, car en cas d’aléas de la vie en cours de constitution de l’épargne elles vous apportent la certitude d’avoir votre retraite en cas d’incapacité de travail ou d’invalidité, ou pour votre conjoint, en cas de décès.

9

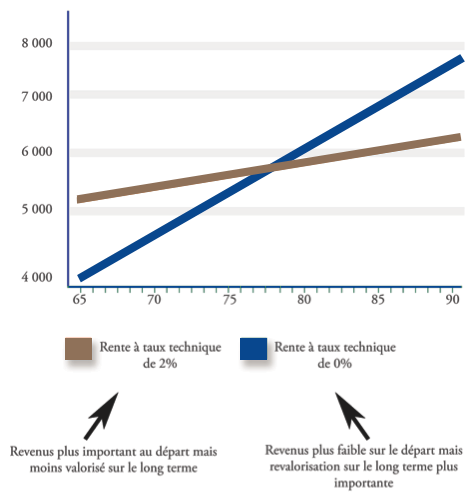

Le taux technique est un taux de revalorisation minimum garanti. Plus le taux technique sera élevé, plus la rente sera élevée, surtout pendant les premières années. Mais ensuite, elle sera moins revalorisée qu’une rente sans taux technique, puisqu’une partie du rendement garanti a été déjà versé à l’assuré. Les assureurs ne peuvent pas garantir un taux technique supérieur à 60 % du taux moyen des emprunts d’état (TME) des six derniers mois soit au maximum 0,6% début 2019. Votre contrat doit mentionner ce taux technique. Les rentes étant le plus souvent versées sur de longues périodes il est préférable de ne pas se voir appliquer un taux technique trop élevé. Certains organismes laissent le choix d’opter entre plusieurs taux techniques…a vous de savoir si vous estimez que vous aurez une espérance de vie supérieure à la moyenne !

10

Si vous optez pour des supports en unités de compte votre contrat Madelin doit vous proposer des options de gestion automatique, comme une sécurisation de vos plus-values ou une conversion programmée de vos avoirs des unités de compte vers un support euros à l’approche de la retraite. A défaut confiez votre contrat à un cabinet indépendant qui suivra votre contrat sur la durée et vous proposera les arbitrages adéquats.

Vous avez déjà un contrat Madelin et à lecture des éléments énumérés ci-dessus vous vous apercevez que vous n’avez peut être pas fait le choix le plus judicieux. Un contrat Madelin peut être transféré à tout moment d’un organisme à un autre. Depuis un décret d’octobre 2006, les modalités de transferts ont été simplifiées et protègent de façon accrue les épargnant (délais de transferts, pénalités de transfert plafonnées…). Mais attention, désormais un transfert de Madelinà Madelin. n’est plus possible …. il ne pourra l’être qu’à destination d’un PER !

Notre cabinet peut vous proposer un audit gratuit sur votre contrat retraite PER ou Madelin.

Nous avons à disposition quasiment toutes les conditions générales du marché de la retraite, ce qui nous permettra de vous dire objectivement si votre support retraite Madelin ou PER répond aux principaux critères qui définissent un bon contrat.

Pour faire votre demande en ligne merci de remplir le formulaire après avoir cliqué sur le lien suivant : formulaire de demande

Si vous êtes fortement allergique au mot bourse laissez tomber les actions, privilégiez alors les fonds en euros qui vous rapporteront à peine 2% en 2020 en toute sécurité.

Mais cela serait dommage car n’oubliez pas que votre épargne va se constituer sur du long terme. Donc pas besoin de regarder tous les jours les cours de vos actions investis sur votre contrat retraite Madelin, et au moindre son du canon de paniquer et d’arbitrer vos avoirs. Comme le terme de votre capitalisation est l’âge de votre retraite cela permet d’être très patient. Le risque essentiel serait ne pas avoir arbitré vos avoirs à l’approche de la retraite et d’exposer votre épargne à une crise boursière majeur peu de temps avant la fin de votre carrière.

Dans la grande majorité des cas vous allez effectuer des versements mensuels sur votre support PER, ce qui aura pour effet de lisser les effets de la hausse et surtout des baisses éventuelles des marchés. Vous allez acheter vos actions à des prix différents tout au long de votre carrière.

Face à la baisse programmée des fonds en euros, il est donc fortement conseillé de diriger une partie de votre épargne sur des actions. Une répartition 50% fonds en euros, 50% sur des unités de comptes, peut-être judicieuse si vous avez la durée pour vous (au moins 10 ans). Vous conservez une bonne marge de sécurité. Et si vous avez une certaine surface d’épargne sur la partie unités de comptes de votre contrat, vous pourrez répartir vos avoirs auprès de plusieurs gestionnaires pour diluer encore un peu plus le risque. (exemple : répartition sur 4 ou 5 fonds , dés 50 € par mois possible sur la plupart des contrats Madelin)

Sur ces unités de compte (actions), notre cabinet aura pour rôle essentiel de vous orienter selon votre profil d’investisseur que nous aurons validé au préalable avec vous par un questionnaire précis.

Sachez que sur les actions il existe différentes catégories de risque. Si vous avez un profil plutôt prudent on pourra vous orienter par exemple vers des supports patrimoniaux qui recherchent une performance régulière sur du long terme.

Dés lors que vous aurez des unités de compte sur votre contrat PER retraite , il faudra être prudent lorsque vous approcherez de l’âge de la retraite , et il sera fortement recommandé d’arbitrer vos avoirs actions vers votre fond en euros . Certains contrats effectueront cet arbitrage automatiquement et parfois progressivement selon votre âge, afin d’éviter toute incidence d’une chute des marchés sur votre épargne constituée, juste au moment de prendre votre retraite. En mode « manuel » avec l’aide de votre conseiller, cette sécurisation de votre épargne peut s’envisager de trois à cinq ans avant l’âge prévu de votre retraite selon que l’on se situe au moment de cet arbitrage sur un cycle haussier ou baissier de la bourse.

Il ne faut surtout pas les opposer… et dans certains cas (surtout lorsque vous êtes fortement fiscalisé et en vitesse de croisière) ils se complètent efficacement. Les avantage de l’un compensant les désavantages de l’autre.

L’un répond (Madelin) exclusivement à un objectif de retraite, pour assurer des revenus réguliers et certains pour « ses vieux jours », avec un avantage fiscal à l’entrée. L’autre (Assurance Vie) peut aussi répondre à cet objectif de constituer un capital à partir duquel on pourra se distribuer des revenus quasiment défiscalisés.

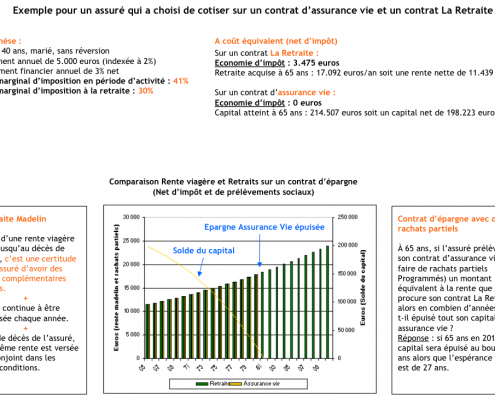

Afin de répondre à l’une des principales objections, argumentant que les revenus issus d’une rente viagère d’une retraite Loi Madelin seront moins élevés que ceux procurés par des ponctions successives sur un capital en Assurance Vie, le comparatif ci-dessous donne des réponses intéressantes :